Answered step by step

Verified Expert Solution

Question

1 Approved Answer

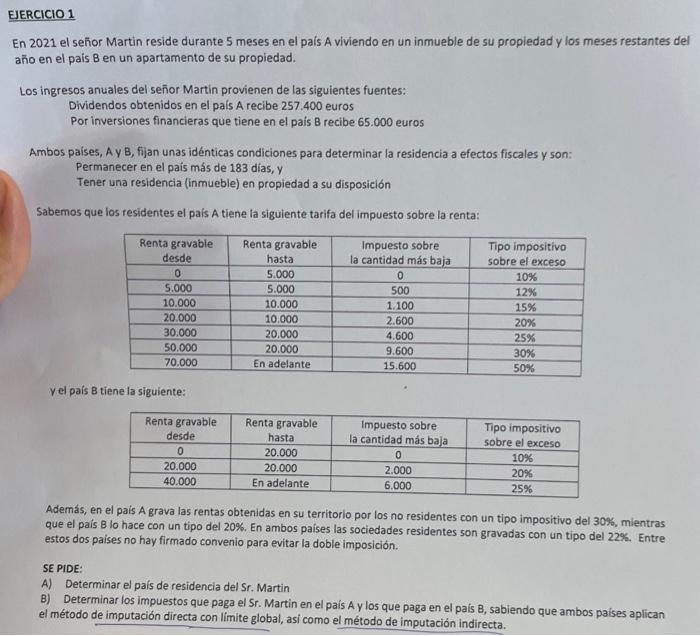

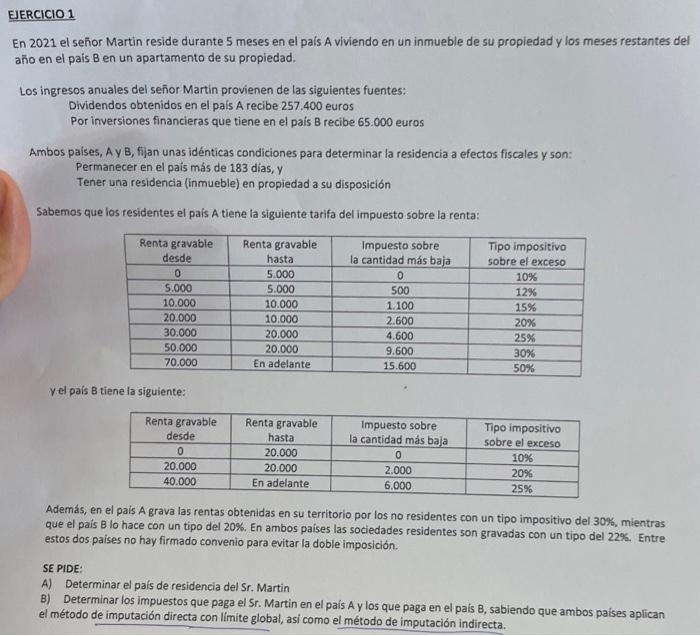

En 2021 el seor Martin reside durante 5 mess en el pas A viviendo en un inmueble de su propiedad y los meses restantes del

En 2021 el seor Martin reside durante 5 mess en el pas A viviendo en un inmueble de su propiedad y los meses restantes del

ao en el pas B en un apartamento de su propiedad.

Los ingresos anuales del seor Martin provienen de las siguientes fuentes:

Dividendos obtenidos en el pas A recibe 257.400 euros

Por inversiones financieras que tiene en el pas B recibe 65.000 euros

Ambos pases, A y B, fijan unas idnticas condiciones para determinar la residencia a efectos fiscales y son:

Permanecer en el pas ms de 183 das, y

Tener una residencia (inmueble) en propiedad a su disposicin

Sabemos que los residentes el pas A tiene la siguiente tarifa del impuesto sobre la renta:

y el pas B tiene la siguiente:

Adems, en el pas A grava las rentas obtenidas en su territorio por los no residentes con un tipo impositivo del 30%, mientras

que el pas B lo hace con un tipo del 20%. En ambos pases las sociedades residentes son gravadas con un tipo del 22%. Entre

estos dos pases no hay firmado convenio para evitar la doble imposicin.

SE PIDE:

A) Determinar el pas de residencia del Sr. Martin

B) Determinar los impuestos que paga el Sr. Martin en el pas A y los que paga en el pas B, sabiendo que ambos pases aplican

el mtodo de imputacin directa con lmite global, as como el mtodo de imputacin indirecta.

In 2021 Mr. Martin resides for 5 months in country A living in a property owned by him and the remaining months of the

year in country B in an apartment you own.

Mr. Martin's annual income comes from the following sources:

Dividends earned in country A receives 257,400 euros

For financial investments he has in country B he receives 65,000 euros

Both countries, A and B, set identical conditions for determining residence for tax purposes and are:

Stay in the country for more than 183 days, and

Have a residence (real estate) on property at your disposal

We know that residents country A has the following income tax rate:

and country B has the following:

In addition, in the country A taxes the income obtained in its territory by non-residents with a tax rate of 30%, while

that country B does it with a 20% rate. In both countries, resident companies are taxed at a rate of 22%. Go on in

these two countries have not signed an agreement to avoid double taxation.

IT IS REQUESTED:

(A) To determine the country of residence of Mr. Martin

B) Determine the taxes that Mr. Martin pays in country A and those that he pays in country B, knowing that both countries apply

the direct imputation method with a global limit, as well as the indirect imputation method.

Step by Step Solution

There are 3 Steps involved in it

Step: 1

Get Instant Access to Expert-Tailored Solutions

See step-by-step solutions with expert insights and AI powered tools for academic success

Step: 2

Step: 3

Ace Your Homework with AI

Get the answers you need in no time with our AI-driven, step-by-step assistance

Get Started